Seatimes – Theo nguồn tin của Bloomberg, Hôm 10/3/2023, giới chức ngân hàng California đã chỉ định Công ty Bảo hiểm Ký thác Liên bang Hoa Kỳ (FDIC) quản lý tài sản của Silicon Valley Bank (SVB). Đây được coi là vụ sụp đổ ngân hàng lớn nhất tại Mỹ kể từ sau khủng hoảng tài chính hơn một thập kỷ trước. SVB là nhà băng lớn nhất phải đóng cửa kể từ sau cuộc khủng hoảng tài chính năm 2008 khiến thị trường toàn cầu rối loạn.

Ngày 12/3/2023, FDIC đã bắt đầu quá trình đấu giá SVB và cho biết, giá thầu cuối cùng sẽ được đưa ra trong chiều 13/3 (giờ Mỹ). Công ty Bảo hiểm Ký thác Liên bang Hoa Kỳ đang gấp rút bán tài sản của ngân hàng Silicon Valley Bank (SVB) để hoàn trả tiền gửi không được bảo hiểm cho khách hàng. Phần lớn tiền gửi tại nhà băng này không được bảo hiểm. Tính đến ngày 31/12/2022, tỷ lệ này lên tới 93%.

Tính đến cuối năm 2022, nhà băng này có 175 tỷ USD tiền gửi, nhưng trong đó, chưa đầy 15% là được bảo hiểm, theo số liệu công bố mới nhất của Silicon Valley Bank.

Nguyên nhân là bảo hiểm tiền gửi của FDIC chỉ dành cho khách hàng sử dụng hàng ngày và gửi tối đa 250.000 USD. Trong khi đó, khách hàng của Silicon Valley Bank chủ yếu là các startup. Họ gửi hàng triệu, thậm chí hàng trăm triệu USD tại đây để điều hành công ty và trả lương nhân viên. Sự sụp đổ của SVB đang tạo ra cú sốc với cộng đồng startup – nhóm coi đây là nơi huy động vốn đáng tin cậy. SVB hiện là ngân hàng lớn thứ 16 tại Mỹ.

Nguồn tin này cho biết, FDIC đang hướng tới một thỏa thuận nhanh chóng nhưng hiện các bên vẫn chưa đưa ra quyết định cuối cùng và có thể không đạt được thỏa thuận nào.

FDIC cho biết, đã thành lập Ngân hàng Bảo hiểm Tiền gửi Quốc gia Santa Clara để thu giữ tài sản của SVB. Theo cơ quan này, đối với những khoản tiền gửi được bảo hiểm – từ 250.000 USD trở xuống, khách hàng có thể lấy lại 100% vào ngày 14/3.

Rắc rối của SVB bắt đầu từ hôm 8/3. SVB Financial Group – công ty mẹ của SVB – thông báo đã bán 21 tỷ USD chứng khoán, lỗ 1,8 tỷ USD. Họ cho biết sẽ phát hành thêm 2,25 tỷ USD cổ phiếu mới để củng cố bảng cân đối kế toán. Thông tin này khiến nhiều quỹ đầu tư mạo hiểm hoảng loạn và khuyên các doanh nghiệp rút tiền khỏi SVB.

Cổ phiếu SVB Financial Group vì thế giảm 60% phiên 9/3 và bị ngừng giao dịch sau đó. Các nỗ lực huy động vốn của SVB cũng thất bại. Ngân hàng này phải chuyển hướng sang bán tài sản. Tuy nhiên, việc tiền gửi bị rút ra ồ ạt đã khiến quá trình bán thêm phức tạp. Họ sau đó phải từ bỏ nỗ lực tìm người mua.

“Tình trạng của SVB xuống cấp nhanh đến mức không thể kéo dài thêm vài giờ nữa”, CEO Better Markets Dennis M. Kelleher nhận xét, “Nguyên nhân là những người gửi tiền rút ra quá nhanh, khiến nhà băng mất thanh khoản. Việc đóng cửa ngay trong ngày là không thể tránh khỏi”.

Sự sụp đổ của SVB một phần do chính sách nâng lãi mạnh tay của Cục Dự trữ liên bang Mỹ (Fed) trong năm qua. Khi lãi suất còn quanh 0%, các ngân hàng tích cực mua vào trái phiếu chính phủ kỳ hạn dài, rủi ro thấp. Tuy nhiên, khi Fed nâng lãi để đối phó lạm phát, giá trị số trái phiếu này giảm theo, khiến các ngân hàng phải gánh khoản lỗ khổng lồ trên giấy tờ.

Lãi suất cao cũng khiến các hãng công nghệ gặp khó, do nó làm giảm giá cổ phiếu và khiến họ khó huy động vốn, kinh tế trưởng tại Moody’s Mark Zandi giải thích. Việc này khiến nhiều hãng công nghệ phải rút tiền gửi khỏi SVB để duy trì hoạt động.

“Lãi suất cao cũng làm giảm giá trị của trái phiếu chính phủ và các chứng khoán khác mà SVB cần để trả cho người gửi tiền. Tất cả những việc này đã châm ngòi cho làn sóng rút tiền gửi, buộc FDIC phải tiếp quản SVB”, Zandi cho biết.

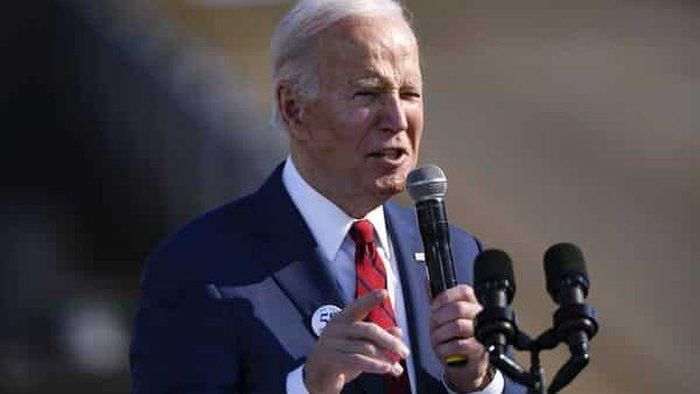

Tổng thống Biden cảnh báo sau 2 vụ sụp đổ ngân hàng Mỹ

Tổng thống Mỹ Joe Biden cảnh báo những người đứng sau vụ Ngân hàng Thung lũng Silicon (SVB) sụp đổ sẽ phải chịu trách nhiệm. Ông ta đã ra lệnh cho Bộ Tài chính và các cố vấn kinh tế của mình giải quyết các vụ SVB và Ngân hàng Signature sụp đổ.

“Tôi sẽ bắt những người đứng sau mớ hỗn độn này phải chịu trách nhiệm, đồng thời tiếp tục tăng cường giám sát và quản lý những ngân hàng lớn hơn để không đối mặt với sự cố tương tự một lần nữa” – ông Biden tuyên bố ngày 12/3.

Trước đó, Bộ Tài chính, Cục Dự trữ Liên bang và Công ty Bảo hiểm tiền gửi liên bang của Mỹ đều khẳng định sẽ thúc đẩy lòng tin của mọi người đối với hệ thống ngân hàng.

Chính quyền Washington đã cam kết cho phép những khách hàng gửi tiền tại SVB tiếp cận tiền gửi của họ bắt đầu từ ngày 13/3, đồng thời trấn an rằng “những người nộp thuế sẽ không phải chịu bất kỳ tổn thất nào”.

Ngoài ra, những khách hàng gửi tiền tại Ngân hàng Signature (trụ sở tại New York – Mỹ) cũng có quyền tiếp cận tiền gửi từ ngày 13/3. Ngân hàng này bị đóng cửa ngày 12/3. Các cơ quan quản lý ngân hàng New York đã chỉ định Công ty Bảo hiểm tiền gửi liên bang xử lý tài sản của Signature sau này.

Signature là ngân hàng thương mại đặt văn phòng tại các bang New York, Connecticut, California, Nevada và Bắc Carolina. Ngân hàng Signature báo cáo số dư tiền gửi tổng cộng là 89,17 tỉ USD tính đến ngày 8/3. Tài sản của ngân hàng này là 110,36 tỉ USD tính đến ngày 31-12-2022.

Hoàng Hạnh / Theo Tạp chí ĐNÁ